緊急情報

更新日:2026年2月2日

ここから本文です。

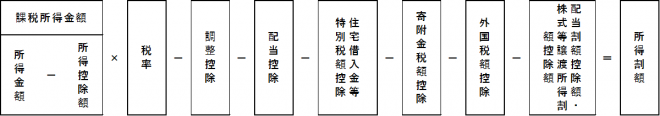

個人市民税所得割の税額の計算方法

目次

※令和8年度から適用される主な改正点はこちら

税額計算の概要

所得金額

所得割の税額計算の基礎は所得金額です。この場合の所得の種類は所得税と同様10種類で、その金額は、一般に収入金額から必要経費を差し引くことによって算定されます。

なお、市民税・県民税は前年中(1月から12月まで)の所得を基準として計算されます。

所得の種類

| 所得の種類 | 所得金額の計算方法 | ||

|---|---|---|---|

| 1 | 利子所得(注) | 公債、社債、預貯金などの利子 | 収入金額=利子所得の金額 |

| 2 | 配当所得 | 株式や出資の配当など | 収入金額-株式などの元本取得のために要した負債の利子=配当所得の金額 |

| 3 | 不動産所得 | 地代、家賃、権利金など | 収入金額-必要経費=不動産所得の金額 |

| 4 | 事業所得 | 営業、農業などの事業を行い生じる所得 | 収入金額-必要経費=事業所得の金額 |

| 5 | 給与所得 | サラリーマンの給与など | 収入金額-給与所得控除額=給与所得金額 |

| 6 | 退職所得 | 退職金、一時恩給など | (収入金額-退職所得控除額)×2分の1=退職所得の金額 |

| 7 | 山林所得 |

山林の伐採又は譲渡による所得 ※山林を取得してから5年以内に譲渡した場合は、山林所得ではなく事業所得か雑所得になります。 |

収入金額-必要経費-特別控除額=山林所得の金額 |

| 8 | 譲渡所得 | 財産や権利を売買した場合に生じる所得 | 収入金額-資産の取得価格などの経費-特別控除額=譲渡所得の金額 |

| 9 | 一時所得 | クイズの賞金などの一時的に生じる所得 | 収入金額-必要経費-特別控除額=一時所得の金額 |

| 10 | 雑所得 | 年金及び上記の各所得に該当しない所得 | (公的年金等収入金額-公的年金等控除額)+(公的年金等以外の収入金額-必要経費)=雑所得の金額 |

※県民税の利子割の対象となる利子所得は、所得割の課税対象に含みません。

給与所得金額

給与所得について、必要経費に代わるものとして、次の表のとおり収入金額に応じ、給与所得控除額を算出します。

下記に該当する場合は、給与所得から所得調整控除を控除してください。

1、給与等の収入金額が850万円を超え、次のいずれかに該当する場合

⑴特別障害者に該当する

⑵年齢23歳未満の扶養親族を有する

⑶特別障害者である同一生計配偶者若しくは扶養親族を有する

所得金額調整控除額=(給与等の収入額(1000万円を超える場合は1000万円)-850万円)×10%

2、給与所得控除後の給与等の金額及び公的年金に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金に係る雑所得の金額の合計が10万円を超える場合

所得金額調整控除額=(給与所得控除の給与等の金額(10万円を限度)+公的年金等に係る雑所得の金額(10万円を限度))-10万円

(注意)1.の控除がある場合は、1.の控除後の金額から控除します。

給与所得の金額の速算表

令和8年度(令和7年分)以降

|

給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得金額 | ||||

|---|---|---|---|---|---|

| 650,000円以下 | 0円 | ||||

| 650,001円以上1,900,000円未満 | 「給与等の収入金額-650,000円」で求めた金額 | ||||

|

1,900,001円以上3,600,000円未満 |

給与等の収入金額を「4」で割って 千円未満を切り捨てる (算出金額:A)

|

「A×2.8-80,000円」で求めた金額 | |||

| 3,600,000円以上6,600,000円未満 | 「A×3.2-440,000円」で求めた金額 | ||||

| 6,600,000円以上8,500,000円未満 |

「給与等の収入金額×0.9-1,100,000円」で求めた金額 |

||||

| 8,500,000円以上 |

「給与等の収入金額-1,950,000円」で求めた金額 |

||||

令和7年度(令和6年分)以前

|

給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得金額 | |||

|---|---|---|---|---|

| 551,000円未満 | 0円 | |||

| 551,000円以上1,619,000円未満 | 「給与等の収入金額-550,000円」で求めた金額 | |||

|

1,619,000円以上1,620,000円未満 |

1,069,000円 | |||

| 1,620,000円以上1,622,000円未満 | 1,070,000円 | |||

| 1,622,000円以上1,624,000円未満 | 1,072,000円 | |||

| 1,624,000円以上1,628,000円未満 | 1,074,000円 | |||

| 1,628,000円以上1,800,000円未満 |

給与等の収入金額を「4」で割って |

「A×2.4+100,000円」で求めた金額 | ||

| 1,800,000円以上3,600,000円未満 | 「A×2.8-80,000円」で求めた金額 | |||

| 3,600,000円以上6,600,000円未満 | 「A×3.2-440,000円」で求めた金額 | |||

| 6,600,000円以上8,500,000円未満 | 「給与等の収入金額×0.9-1,100,000円」で求めた金額 | |||

| 8,500,000円以上 |

「給与等の収入金額-1,950,000円」で求めた金額 |

|||

下記に該当する場合は、給与所得から所得調整控除を控除してください。

1、給与等の収入金額が850万円を超え、次のいずれかに該当する場合

⑴特別障害者に該当する

⑵年齢23歳未満の扶養親族を有する

⑶特別障害者である同一生計配偶者若しくは扶養親族を有する

所得金額調整控除額=(給与等の収入額(1000万円を超える場合は1000万円)-850万円)×10%

2、給与所得控除後の給与等の金額及び公的年金に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金に係る雑所得の金額の合計が10万円を超える場合

所得金額調整控除額=(給与所得控除の給与等の金額(10万円を限度)+公的年金等に係る雑所得の金額(10万円を限度))-10万円

(注意)1.の控除がある場合は、1.の控除後の金額から控除します。

公的年金等雑所得金額

過去の勤務に基づき使用者であった者から支給される年金、恩給、国民年金など(以下「公的年金等」といいます)による雑所得の金額は、その年中の公的年金等の収入金額の合計額から次の表の公的年金等控除額を控除した残額となります。

公的年金等に係る雑所得の速算表

令和3年度(令和2年分)以降

| 受給者の年齢 |

公的年金等収入金額 |

|||

|---|---|---|---|---|

| 公的年金等雑所得以外の所得に係る合計所得金額 | ||||

| 1,000万円以下 |

1,000万円超 2,000万円以下 |

2,000万円超 | ||

| 65歳未満 | 1,300,000円未満 | 「収入金額-600,000円」で求めた金額 | 「収入金額-500,000円」で求めた金額 | 「収入金額-400,000円」で求めた金額 |

| 1,300,000円以上

4,100,000円未満 |

「収入金額×0.75-275,000円」で求めた金額 | 「収入金額×0.75-175,000円」で求めた金額 | 「収入金額×0.75-75,000円」で求めた金額 | |

|

4,100,000円以上7,700,000円未満 |

「収入金額×0.85-685,000円」で求めた金額 | 「収入金額×0.85-585,000円」で求めた金額 | 「収入金額×0.85-485,000円」で求めた金額 | |

|

7,700,000円以上 10,000,000円未満 |

「収入金額×0.95-1,455,000円」で求めた金額 | 「収入金額×0.95-1,355,000円」で求めた金額 | 「収入金額×0.95-1,255,000円」で求めた金額 | |

|

10,000,000円以上 |

「収入金額-1,955,000円」で求めた金額 | 「収入金額-1,855,000円」で求めた金額 | 「収入金額-1,755,000円」で求めた金額 | |

| 65歳以上 | 3,300,000円未満 | 「収入金額-1,100,000円」で求めた金額 | 「収入金額-1,000,000円」で求めた金額 | 「収入金額-900,000円」で求めた金額 |

| 3,300,000円以上

4,100,000円未満 |

「収入金額×0.75-275,000円」で求めた金額 | 「収入金額×0.75-175,000円」で求めた金額 | 「収入金額×0.75-75,000円」で求めた金額 | |

| 4,100,000円以上

7,700,000円未満 |

「収入金額×0.85-685,000円」で求めた金額 | 「収入金額×0.85-585,000円」で求めた金額 | 「収入金額×0.85-485,000円」で求めた金額 | |

| 7,700,000円以上

10,000,000円未満 |

「収入金額×0.95-1,455,000円」で求めた金額 | 「収入金額×0.95-1,355,000円」で求めた金額 | 「収入金額×0.95-1,255,000円」で求めた金額 | |

|

10,000,000円以上 |

「収入金額-1,955,000円」で求めた金額 | 「収入金額-1,855,000円」で求めた金額 |

「収入金額-1,755,000円」で求めた金額 |

|

※令和2年度(令和元年分)以前の速算表は、市税のしおり(2章市税のあらまし)をご覧ください。

所得控除

所得控除は、納税義務者に配偶者や扶養親族があるかどうか、病気や災害などによる出費があるかどうかなどの個人的な事情を考慮して、その納税義務者の実情に応じた税負担を求めるために所得金額から差し引くことになっています。

所得控除の区分(令和8年度(令和7年分)以降)

※以前の年度の所得控除については、市税のしおり(2章市税のあらまし)をご覧ください。

| 種類 | 要件及び控除額等 | |||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 雑損控除 |

前年中に本人又は本人と生計を一にする親族(前年の総所得金額等が58万円以下である者に限る)が所有する資産について災害等により損失を受けた場合、次のうちいずれか多い金額

|

|||||||||||||||||||||||||||||||||||||||||||

| 医療費控除 | 前年中に本人又は本人と生計を一にする配偶者その他の親族の医療費を支払った場合、次により算出した額 (支払った医療費-保険等により補てんされた額)-{(総所得金額等×5%)又は10万円のいずれか少ない金額}【限度額200万円】 |

|||||||||||||||||||||||||||||||||||||||||||

|

スイッチOTC薬控除 (医療費控除の特例) |

前年中に本人又は本人と生計を一にする配偶者その他の親族に係るスイッチOTC医薬品の対価を支払った場合、次により算出した額 (スイッチOTC医薬品の購入額-保険等で補てんされた額)-12,000円 【限度額88,000円】 ※詳しくは、こちらをご覧ください。 |

|||||||||||||||||||||||||||||||||||||||||||

| 社会保険料控除 | 前年中に社会保険料(健康保険や国民年金、介護保険などの保険料)を支払った場合、その支払った金額 | |||||||||||||||||||||||||||||||||||||||||||

| 小規模企業共済等掛金控除 | 前年中に小規模企業共済等掛金や確定拠出年金法の個人型年金加入者掛金、心身障害者扶養共済制度の掛金を支払った場合、その支払った金額 | |||||||||||||||||||||||||||||||||||||||||||

| 生命保険料控除 |

前年中に生命保険料契約に係る保険料、個人年金保険契約に係る保険料及び介護医療保険契約に係る保険料を支払った場合、次により算出した額の合計【限度額7万円】 1 支払った保険料が平成23年12月31日以前に締結した保険契約(旧契約)に係るものの場合 (1)控除の対象

(2)控除額算出

2 支払った保険料が平成24年1月1日以後に締結した保険契約(新契約)に係るものの場合

(2)控除額算出

3 支払った保険料が旧契約と新契約の両方の場合 |

|||||||||||||||||||||||||||||||||||||||||||

| 地震保険料控除 |

前年中に地震保険契約に係る保険料又は長期損害保険契約に係る保険料を支払った場合、次により算出した額 1 支払った保険料が地震保険契約に係る保険料のみの場合

2 支払った保険料が長期損害保険契約に係る保険料のみの場合

3 支払った保険料が地震保険契約に係る保険料と長期損害保険契約に係る保険料の両方の場合、上記1と上記2で算出した地震保険料控除額の合計となります。【限度額25,000円】 |

|||||||||||||||||||||||||||||||||||||||||||

| 障害者控除 |

※65歳以上の方で、6か月以上寝たきりの状態が続いている方、認知症などで日常生活に支障のある方は「障害者控除対象認定書」により、障害者控除の申請が可能です。詳細はお住まいの区の保健福祉センター高齢障害支援課へお問い合わせください。 |

|||||||||||||||||||||||||||||||||||||||||||

| 寡婦控除 | 夫と死別した後婚姻をしていない方や夫と離婚した後婚姻をしておらず扶養親族がいる方で、前年の合計所得金額が500万円以下の方⇒26万円 | |||||||||||||||||||||||||||||||||||||||||||

| ひとり親控除 |

婚姻をしていない(事実上婚姻関係と同様事情にあると認められる一定の人がいない)方で、生計を一にする子がいる合計所得金額が500万円以下の方⇒30万円 ※「生計を一にする子」とは、他の者の同一生計配偶者や扶養親族とされていない方で、前年の総所得金額等が58万円以下である方 |

|||||||||||||||||||||||||||||||||||||||||||

| 勤労学生控除 | 本人の前年の合計所得金額が85万円以下で、かつ、自己の勤労に基づかない所得が10万円以下の勤労学生⇒26万円 | |||||||||||||||||||||||||||||||||||||||||||

| 配偶者控除 |

本人の前年の合計所得金額が1,000万円以下で、かつ、合計所得金額58万円以下の生計を一にする配偶者を有する場合

|

|||||||||||||||||||||||||||||||||||||||||||

| 配偶者特別控除 |

本人の前年の合計所得金額が1,000万円以下で、かつ、生計を一にする配偶者を有する場合、配偶者の前年の合計所得金額により区分する次の額

|

|||||||||||||||||||||||||||||||||||||||||||

| 扶養控除 |

前年の合計所得金額が58万円以下の生計を一にする扶養親族を有する場合、次に区分する額

|

|||||||||||||||||||||||||||||||||||||||||||

| 特定親族特別控除 |

前年末時点で19歳以上23歳未満の控除対象扶養親族がいる場合で、当該親族の合計所得金額が58万円を超える場合、次により算出した額

|

|||||||||||||||||||||||||||||||||||||||||||

| 基礎控除 |

|

|||||||||||||||||||||||||||||||||||||||||||

所得割の税率

所得割の税率は、所得の多い少ないにかかわらず一律10%(市民税8%、県民税2%)です。

県費負担教職員制度の改正を受け、指定都市における税率が平成30年度から市民税が6%から8%に、県民税の税率が4%から2%に変更となりました。

| 課税所得金額 | 市民税 | 県民税 |

|---|---|---|

| 税率 | 税率 | |

| 一律 | 8%(6%) |

2%(4%) |

※( )内は平成29年度以前の税率です。

所得割の特例

土地・建物の譲渡

土地及び土地の上に存する権利、建物、その他付属設備、構築物を譲渡したときは、他の所得と分離して次の税率で所得割を計算します。なお、譲渡した土地建物等の所有期間が、譲渡した年の1月1日において、5年以下の場合は課税短期譲渡所得金額、所有期間が5年を超える場合は課税長期譲渡所得金額として計算されます。

| 区分 | 市民税 | 県民税 | ||

|---|---|---|---|---|

| 課税短期譲渡 所得金額 |

国又は地方公共団体等に 対する譲渡 |

4%(3%) |

1%(2%) |

|

| 上記以外の譲渡 |

7.2%(5.4%) |

1.8%(3.6%) |

||

| 課税長期譲渡 所得金額 |

一般の譲渡 | 一律 |

4%(3%) |

1%(2%) |

| 優良住宅地 の譲渡 |

2千万円以下 |

3.2%(2.4%) |

0.8%(1.6%) |

|

| 2千万円超え |

4%-16万円 (3%-12万円) |

1%-4万円 (2%-8万円) |

||

| 居住用財産 の譲渡 |

6千万円以下 |

3.2%(2.4%) |

0.8%(1.6%) | |

| 6千万円超え |

4%-48万円 (3%-36万円) |

1%-12万円 (2%-24万円) |

||

※( )内は平成29年度以前の税率です。

株式等の譲渡所得

上場株式等および一般株式等ともに、市民税4%(3%)、県民税1%(2%)の税率で申告分離課税されます。

また、上場株式等に係る配当については、申告分離課税を選択した場合、他の所得と分離して、上記と同様の税率で課税されます。

先物取引に係る雑所得等

先物取引による所得で一定のものについては、市民税4%(3%)、県民税1%(2%)の税率で申告分離課税されます。

退職所得

所得税を源泉徴収することとされている退職手当等は、他の所得と区分して、退職手当等の支払者が退職者に退職金などを支払う際に、退職所得等に係る市民税・県民税の税額を算出し、支払額からその額を天引きして、退職者のその年の1月1日現在に居住する市に納めることになっています。

退職所得に係る市民税・県民税の税額の求め方

退職所得に係る市民税・県民税の税額=退職所得の金額×税率10%(市:6%/県4%)

退職所得の金額の求め方

原則は次の計算式によります。

退職所得の金額=(収入金額ー退職所得控除額)×1/2

ただし、次の場合は、例外扱いとなり次の計算により求めます。

- 特定役員等(※1)の方で、勤続年数が5年以下である者が支払いを受ける場合

退職所得の金額=収入金額ー退職所得控除額

- 特定役員等(※1)以外の方で、勤続年数が5年以下である者が令和4年1月1日以降に支払いを受ける場合、且つ収入金額から退職所得控除額を除した金額が300万円を超える場合

退職所得の金額=150万円+{収入金額-(300万円+退職所得控除額)}

※1 特定役員等とは、「法人税法第2条第15号に規定する役員」「国会議員及び地方公共団体の議会の議員」「国家公務員及び地方公務員」をいいます。

退職所得控除額の求め方

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 ※80万円に満たない場合は80万円とします。 |

| 20年超え | 800万円+70万円×(勤続年数-20年) |

※障害者になったことを直接基因として退職した場合は上記で算出した退職所得控除額に100万円を加算します。

※勤続年数に1年に満たない期間がある場合は、1年に切り上げて計算します。

調整控除

市民税・県民税と所得税では、扶養控除や配偶者控除などの人的控除額に差があります。したがって、同じ収入金額でも、市民税・県民税の課税所得金額は、所得税の課税所得金額より多くなっています。このため、個々の納税者の人的控除の適用状況に応じて、次の方法により税源移譲に伴い生じた負担増を調整します。

なお、令和3年度以降、合計所得金額が2,500万円を超える場合、適用されません。

- 市民税・県民税の課税所得金額が200万円以下の方

次のAとBのいずれか小さい額の4%を市民税、1%を県民税の所得割額からそれぞれ控除します。

A 市民税・県民税と所得税の人的控除の差の合計額

B 市民税・県民税の課税所得金額 - 市民税・県民税の課税所得金額が200万円を超える方

市民税・県民税と所得税の人的控除の差の合計額から(市民税・県民税の課税所得金額-200万円)を差し引いた額(5万円に満たない場合は5万円とします。)の4%を市民税、1%を県民税の所得割額からそれぞれ控除します。

市民税・県民税と所得税の人的控除の差額一覧表(令和8年度(令和7年分)以降)

※以前の年度の人的控除の差額一覧表については、市税のしおり(2章市税のあらまし)をご覧ください。

| 所得控除項目 | 市民税 県民税 |

所得税 | 控除の差 | |||||

|---|---|---|---|---|---|---|---|---|

| 配偶者控除 | 一般 |

33万円 22万円 11万円 |

38万円 26万円 13万円 |

5万円 4万円 2万円 |

||||

| 老人 |

38万円 26万円 13万円 |

48万円 32万円 16万円 |

10万円 6万円 3万円 |

|||||

| 扶養控除 | 一般 | 33万円 | 38万円 | 5万円 | ||||

| 特定 | 45万円 | 63万円 | 18万円 | |||||

| 老人 | 38万円 | 48万円 | 10万円 | |||||

| 同居老親等 | 45万円 | 58万円 | 13万円 | |||||

| 障害者控除 | その他 | 26万円 | 27万円 | 1万円 | ||||

| 特別 | 30万円 | 40万円 | 10万円 | |||||

| 同居特別 | 53万円 | 75万円 | 22万円 | |||||

| 寡婦控除 | 26万円 | 27万円 | 1万円 | |||||

| ひとり親控除 | 父 | 30万円 | 35万円 | 1万円(※) | ||||

| 母 | 30万円 | 35万円 | 5万円 | |||||

| 勤労学生控除 | 26万円 | 27万円 | 1万円 | |||||

| 基礎控除 |

43万円 29万円 15万円 |

48万円 32万円 16万円 |

5万円(※) | |||||

※(所得税ー市民税・県民税)の差額ではありません。

配当控除

株式の配当等の配当所得があるときは、その金額に次の率を乗じた金額を所得割額から差し引きます。

| 課税所得金額 | 1,000万円以下の部分 | 1,000万円を超える部分 | |||

|---|---|---|---|---|---|

| 種類 | 市民税 | 県民税 | 市民税 | 県民税 | |

| 利益の配当等 |

2.24% (1.6%) |

0.56% (1.2%) |

1.12% (0.8%) |

0.28% (0.6%) |

|

| 私募証券 投資信託等 |

外貨建等証券 投資信託以外 |

1.12% (0.8%) |

0.28% (0.6%) |

0.56% (0.4%) |

0.14% (0.3%) |

| 外貨建等証券 投資信託 |

0.56% (0.4%) |

0.14% (0.3%) |

0.28% (0.2%) |

0.07% (0.15%) |

|

※( )内は平成29年度以前の控除率です。

住宅借入金等特別税額控除

所得税の住宅ローン控除の適用を受けた方で、所得税から住宅ローン控除を引ききれなかった方については、所得税で引ききれなかった住宅ローン控除額と、入居時期等により定められた次の算出方法に基づく金額を比較して、いずれか小さい金額が住宅借入金等特別税額控除として所得割額から差し引かれます。

(1)平成21年1月1日から平成26年3月31日までに入居した場合

所得税の課税総所得金額等の額に5%を乗じて得た金額(上限97,500円)

(2)平成26年4月1日から令和3年12月31日までに入居した場合(※1)

所得税の課税総所得金額等の額に7%を乗じて得た金額(上限136,500円)

(※1)住宅の対価の額または費用の額に含まれる消費税の税率が8%または10%である場合に限ります。それ以外の場合は、所得税の課税総所得金額等5%(上限97,500円)になります。

(3)令和4年1月1日から12月31日までに入居した場合(住宅の取得等が特定取得に該当し、かつ特例の延長等に該当する場合)

所得税の課税総所得金額等の額に7%を乗じて得た金額(上限136,500円)

(4)令和4年1月1日から12月31日までに入居した場合(カッコ3に該当しない場合)

所得税の課税総所得金額等の額に5%を乗じて得た金額(上限97,500円)

(5)令和5年1月1日から令和7年12月31日までに入居した場合

所得税の課税総所得金額等の額に5%を乗じて得た金額(上限97,500円)

寄附金税額控除

市民税・県民税の寄附金税額控除の対象となる寄附金をした場合、以下の計算により求めた額が寄附金税額控除として所得割額から差し引かれます。

ア 基本控除額の計算

| 対象となる寄附金 |

控除額 |

税額控除率 |

|

|---|---|---|---|

|

1から4の合計額または、総所得金額等の30%のいずれか低い額 -2,000円 |

市民税 |

県民税 |

|

8% (6%)

|

2% (4%)

|

||

※4の所得税の寄附金控除の対象となる公益社団法人・財団法人、社会福祉法人、認定NPO法人等に対する条例に指定状況は下記のとおりになっています。

| 千葉県及び千葉市の指定状況 | ||

|

区分 |

指定状況 |

控除の対象 |

|---|---|---|

| 千葉県県税条例により指定されているもの |

|

県民税 |

| 千葉市市税条例により指定されているもの |

|

県民税市民税 |

イ 特例控除額の計算

控除対象となる寄附金のうち、都道府県、市区町村もしくは特別区に対する寄附金を支払っている場合に限り、下記の計算により求めた額が寄附金税額控除額に加算され所得割額から差し引かれます。

| 対象となる寄附金 | 控除額(※1) | 税額控除率 | |

|---|---|---|---|

| 総務大臣による指定を受けた都道府県、市区町村もしくは特別区に対する寄附金 | (寄附金額-2,000円)×(90%-※2適用される所得税率(0%~45.945%)) |

市民税 |

県民税 |

|

5分の4 (5分の3) |

5分の1 (5分の2) |

||

※1 特例控除額は、市民税・県民税のそれぞれの所得割額(調整控除後)の2割が限度額となります。

※2 所得税率については、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、所得税確定申告により適用している所得税の税率と異なる場合があります。また、平成25年から復興特別所得税分(2.1%)が加算された計算になっています。(平成26年度以降の住民税計算においては、0%~45.945%)

ウ 申告特例控除額

「ふるさと納税ワンストップ特例制度」が適用される場合は、所得税における寄附金控除相当額が寄附金税額控除額に加算され所得割額から差し引かれます。

外国税額控除

納税者が外国で所得税や市民税・県民税に相当する税金を課税されたときは、一定の方法により外国税額が所得割額より差し引かれます。

配当割額控除額・株式等譲渡所得割控除額

証券会社や配当支払者などが、支払いの際に住民税5%が特別徴収された上場株式の配当等または譲渡所得等を所得税の確定申告等において申告した場合、所得税確定申告書の第二表「住民税に関する事項」欄の「配当割額控除額」または「株式等譲渡所得割額控除額」欄に特別徴収された住民税額を記入することで、配当割額控除額・株式等譲渡所得割控除額として所得割額から差し引かれます。

問い合わせ先

| 課名 | 所在地 | 電話番号 |

|---|---|---|

| 東部市税事務所市民税課 (中央区・若葉区・緑区) |

〒264-8582 千葉市若葉区桜木北2-1-1 若葉区役所内 |

043-233-8140 |

| 西部市税事務所市民税課 (花見川区・稲毛区・美浜区) |

〒261-8582 千葉市美浜区真砂5-15-1 美浜区役所内 |

043-270-3140 |

「個人市民税のあらまし」に戻る

このページの情報発信元

財政局税務部東部市税事務所市民税課

〒264-8582 千葉市若葉区桜木北2丁目1番1号 若葉区役所内

電話:043-233-8140

財政局税務部西部市税事務所市民税課

千葉市美浜区真砂5丁目15番1号 美浜区役所内

電話:043-270-3140

より良いウェブサイトにするためにみなさまのご意見をお聞かせください